Ситуация на финансовых рынках в первом квартале 2024 года в целом развивалась в рамках наших ожиданий, а рынок акций даже немного превзошел их. Президентские выборы прошли и не оказали практически никакого прямого влияния на рынки, хотя многие считали, что именно это событие станет важной вехой для рынков в 2024-м. #При этом отметим, что напряжение инвесторов все-таки значительно снизилось, так как многие ожидали непредсказуемых последствий.

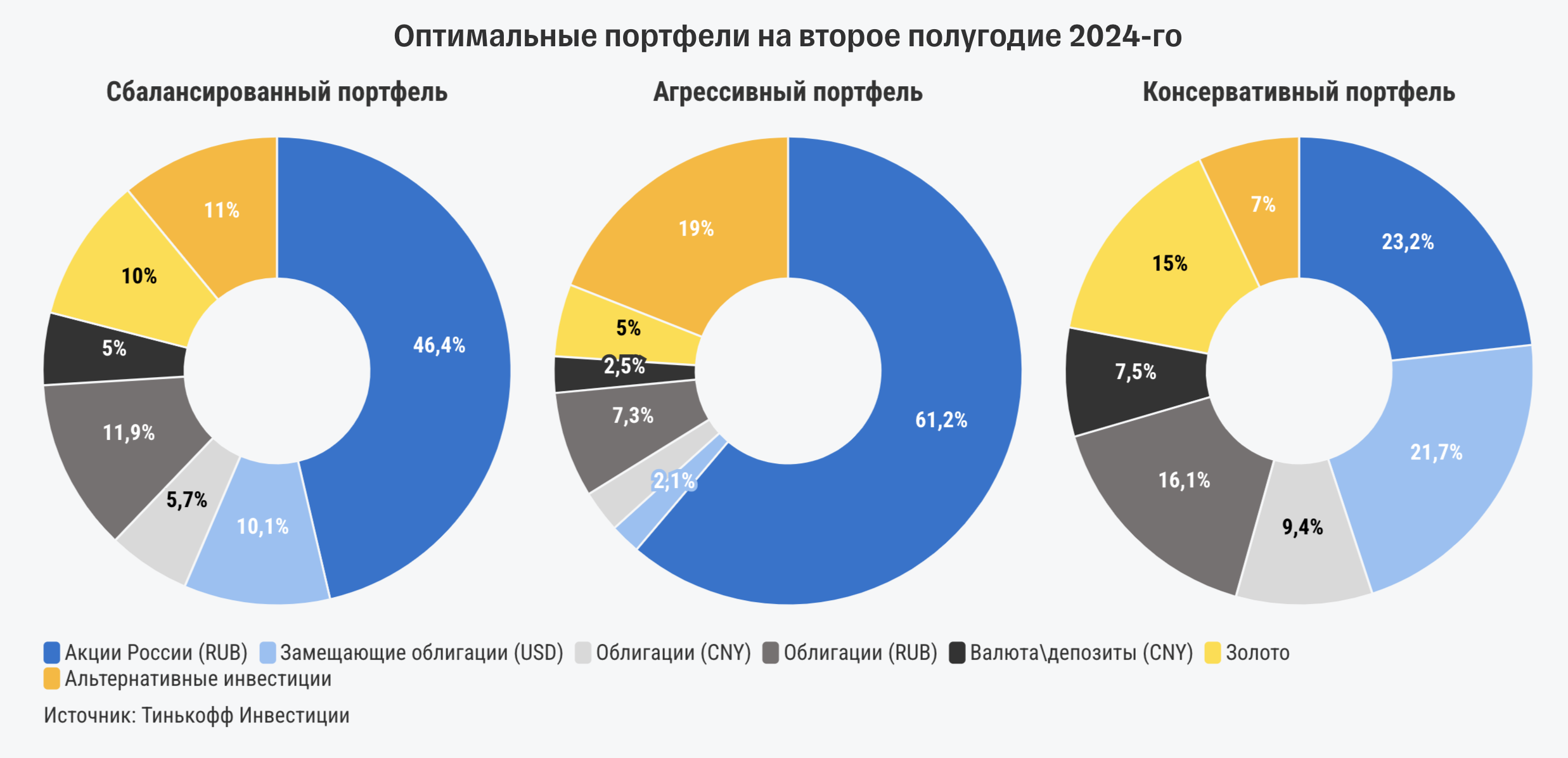

Во второй половине 2024 года мы ждем начала нового цикла снижения ставок, также есть риски небольшого ослабления рубля. На этом фоне мы рекомендуем инвесторам постепенно готовить портфель к смещению фокуса с рынка облигаций на рынок акций и повышаем рекомендацию для рынка акций до «покупать». Пока облигации остаются хорошей инвестиционной идеей с учетом соотношения рисков и доходностей. Однако скоро баланс может сместиться в сторону акций, и инвесторам не хотелось бы упустить этот момент. Поэтому сейчас мы выровняли относительные рекомендации по этим двум классам активов, обозначив их равноценно важными для добавления в портфель на горизонте полугода.

❓Что рекомендуем

➖ На рынке акций советуем инвесторам фокусироваться на компаниях внутреннего спроса и средней капитализации, так как считаем, что у экспортеров сейчас мало драйверов для роста (за исключением дивидендов за 2023 год). Тем временем бум #IPO, который начался в конце прошлого года, подстегивает интерес к молодым компаниям и привлекает инвесторов высоким потенциалом долгосрочной доходности. А российские IT-компании и потребительский сектор продолжают решать проблемы с редомициляцией и перестраивать свой бизнес в новых условиях.

➖ На долговом рынке мы пока консервативно оцениваем перспективы инвестирования в ОФЗ, так как опасаемся, что снижение ставки Банком России в этом году будет не столь стремительным, как сейчас ожидает рынок. Также обратим внимание на снижение привлекательности инвестиций во флоатеры и инструменты денежного рынка, так как дальнейшего повышения ставок в этом цикле ужесточения монетарной политики, скорее всего, не будет. Наиболее привлекательные облигации сейчас — это:

📍корпоративные бонды с умеренной дюрацией (около двух лет до погашения), которые позволяют зафиксировать высокую ставку на ближайшие пару лет;

📍замещающие облигации и облигации в юанях, которые дают высокую доходность в валюте.

➖В сегменте альтернативных инвестиций мы по-прежнему отмечаем защитные свойства золота и его долгосрочные перспективы, а также особенно фокусируемся на #IPO-сделках. На наш взгляд, рынок размещений существенно преобразился за последний год, о чем мы подробнее расскажем далее. Поэтому участие в #IPO может значительно улучшить профиль доходности любого портфеля в следующие два года.

💼 Подробно о наших макропрогнозах и конкретных идеях в разных классах активов рассказываем в нашей новой стратегии.

#стратегия #россия #идея