В компании с начала текущего года произошло множество изменений. Во-первых, наконец-то завершился процесс редомициляции, правда не в РФ, а в Абу-Даби. Во-вторых, сменился крупный акционер Глобалтранса, сейчас блокирующий пакет (26,2%) принадлежит бизнесмену из Казахстана Кайрату Итемгенову.

❓ Чего ожидать от компании дальше и какие перспективы по дивидендам? Попробуем сегодня разобраться.

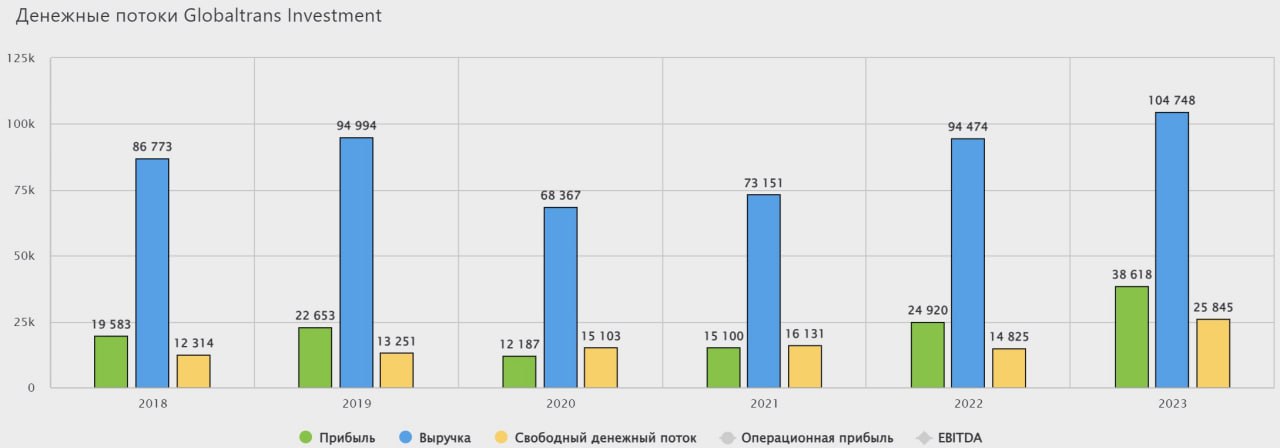

💰 На первый взгляд бизнес выглядит достаточно интересно. Оценка по EV/EBITDA всего 2х, а по P/E 3,7х и это при том, что около 43 млрд руб. лежит просто в кэше (это, на минуточку, 30% от текущей капитализации).

❌ Главная проблема в том, что инвесторы из РФ скорее всего не смогут получить даже часть этой кубышки. Подтверждением этого факта является рекомендация совета директоров не выплачивать дивиденды по итогам 2023 года, которая недавно была утверждена акционерами.

☝️ Глобалтранс не является историей роста, поэтому, главный интерес был как раз в высокой дивидендной доходности, которую мы видели до 2022 года. Но даже если предположить, что часть прибыли совет директоров решит распределить по итогам 2024 года, не факт, что их смогут получить отечественные инвесторы из-за зарубежной регистрации эмитентам.

📈 Если отбросить инфраструктурные проблемы, то бизнес чувствует себя весьма неплохо. Менеджменту удалось достичь минимального уровня порожнего пробега за последние 10 лет в 36%.

📈 По итогам 2023 года скорректированная выручка выросла на 6% до 87,4 млрд руб., а EBITDA достигла отметки в 52,3 млрд руб., что выше уровня 2022 года на 8%. Несмотря на относительно невысокую динамику, надо учитывать, что это рост к высокой базе 2022 года. Одновременно с этим, рентабельность EBITDA осталась на очень высоком уровне в 60%.

✔️Долговая нагрузка небольшая и полностью перекрывается текущей денежной подушкой. Таким образом, чистый долг отрицательный.

Но в любой бочке меда есть ложка дегтя. Парк вагонов не вечный и его придется скоро обновлять. С 2025 по 2029 год менеджмент планируют менять около 3 500 вагонов в год.

Но проблема в том, что сейчас вагоны сильно подорожали. В 2020 году цена полувагона составляла около 3 млн руб., сейчас она выросла до 6+ млн руб. И если прикинуть необходимый объем средств на обновление парка по текущим ценам, то сумма будет на уровне 21 млрд руб. в год. Для сравнения, свободный денежный поток в 2023 году составил примерно 26 млрд руб. Таким образом, все свободные средства в следующие 5 лет будут направляться на капексы в ущерб возможным дивидендам.

☝️ Поэтому, эмитенту либо придется ждать лучшей рыночной конъюнктуры, чтобы менять парк, либо купить конкурирующую компанию, которая уже владеет более молодым парком. Возможно под это сейчас кэш и собирают.

📌 Лично я пока интересной идеи в компании не вижу. Если решится вопрос с выплатой дивидендов инвесторам из РФ, то можно будет присмотреться, тогда потенциал роста акций составит более 100%. Но надо понимать, что этот процесс может затянуться на годы. Неплохим решением стал бы байбэк с дальнейшим погашением акций вместо дивидендов, но его пока менеджмент не рассматривает.

#GLTR

❤️ Ваши лайки - лучшая мотивация для автора делать обзоры новых отчетов и эмитентов!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

@invдацией!

@investokrat