#banks #SBER

В этом посте рассмотрим изменения в среднесрочном прогнозе по макро-параметрам от ЦБ, результаты за 1 кв. 2024 г. и влияние обновленных предпосылок на бизнес #Сбербанка.

ЦБ повысил прогнозы по росту кредитного портфеля и обновил взгляд на динамику ключевой ставки

26 апреля прошло опорное заседание СД ЦБ по ключевой ставке, на котором был представлен обновленный среднесрочный прогноз по макро-параметрам. Этот прогноз дает взгляд на два важных фактора для банковской отрасли: рост кредитного портфеля и доходность кредитов банка. Прогноз по двум этим параметрам повышен.

Обновленные прогнозы по росту кредитов в 2024 году в разрезе сегментов: кредиты организаций +8-13% (старый прогноз: +6-11%), кредиты населения +7-12% (старый прогноз: +5-10%), по ипотеке рост остался на прежнем уровне прогноза +7-12%. Пересмотр показателей вверх говорит о сохранении высокого спроса на кредитование как со стороны потребителей, так и со стороны производителей (организаций).

Диапазон средней ключевой ставки (КС) в 2024 повышен до 15-16%. Подробнее об этом мы писали после задания ЦБ в отдельном посте

#Сбербанк сохранил маржинальность с возможностью дальнейшего роста

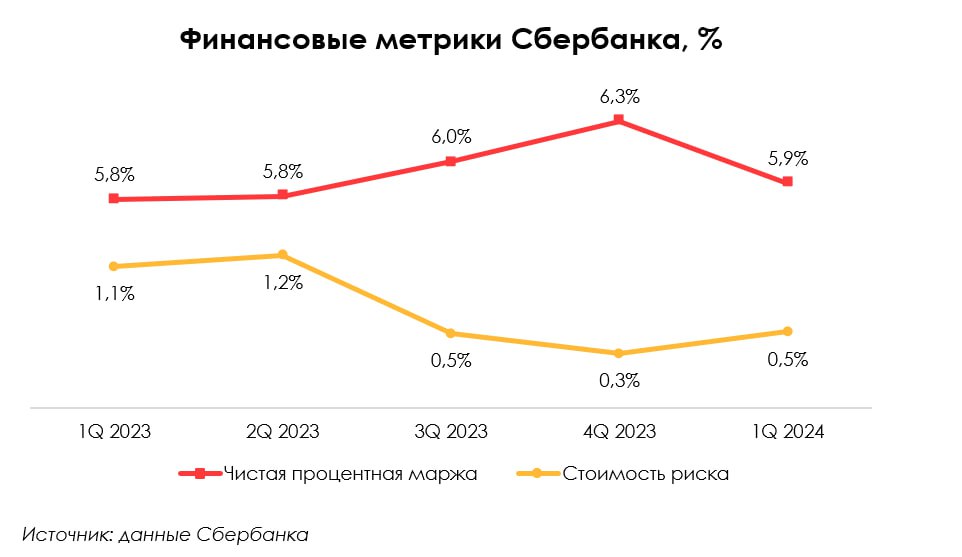

#Сбербанк отчитался с незначительным повышением кредитного портфеля (+0.5% кв/кв), при росте депозитов на 5.1% кв/кв. #При этом чистая процентная маржа – важный показатель кредитного бизнеса банка – снизилась с 6.3% в 4 кв. 2023 г. до 5.9% (но остался на высоком уровне, лучше среднеотраслевого). То есть за 1 кв. 2024 г. процентные расходы выросли сильнее, чем процентные доходы.

И здесь важно понимать дальнейший тренд для оценки бизнеса. Первое – более сильный рост депозитов может говорить, что в будущем Сбер сможет привлечь больше кредитов (в упрощении кредиты фондируются депозитами). Второе – стоимость депозитов имела бОльшую чувствительность к изменению ключевой ставки, что оставляет бОльший задел на изменение доходности кредитов в будущем.

Кроме этого, стоит обратить внимание на другой важный показатель – стоимость риска (#CoR), который отображает уровень расходов под резервы на кредитный портфель банка. В 1 кв. 2024 г. #CoR сохранился на низком уровне предыдущего квартала 0.5%. В течение года величина риска способна вырасти (при ужесточении норм со стороны ЦБ и при более агрессивном росте кредитного портфеля), но низкая величина в 1 кв. дает переоценку динамики #CoR по году в лучшую сторону.

Таким образом, по году, в условиях сложившийся ситуации, взгляд на банк остается положительным. Устойчивость маржи к высокой ставке сохраняется с возможностью роста будущих доходов.

В следующей части поговорим про результаты #ВТБ