За прошедшую неделю тренд на снижение доходностей рублевых корпоративных облигаций инвестиционного уровня продолжился. При этом доходности все еще на высоких уровнях относительно исторических значений.

Причем с наиболее высокой доходностью торгуются именно короткие корпоративные выпуски — все из-за структуры кривой бескупонной доходности и долгосрочных ожиданий относительно снижения процентных ставок в стране.

Динамика кредитных спредов разных рейтинговых групп после снижения с декабрьских максимумов говорит о том, что рынок находится в ожидании февральского заседания Банка России по ключевой ставке.

Кредитный спред — разница между доходностью корпоративной облигации и доходностью ОФЗ с сопоставимым сроком до погашения.

Однако динамика с начала года рисует довольно парадоксальную картину:

кредитные спреды более надежных рейтинговых групп расширились, то есть доходности облигаций возросли, а цены снизились;

кредитные спреды более рискованных рейтинговых групп, напротив, сузились, то есть доходности снизились, а цены подросли.

Все из-за динамики кредитных спредов в прошлом году. Тогда спреды более низких по кредитному качеству облигаций (BB, BBB, A) довольно существенно расширились. А вот спреды высоконадежных групп (AA, AAA) остались почти на том же уровне, что и в начале 2024-го. В итоге с начала текущего года:

слишком сильное расширение в рисковых группах сменилось определенной стабилизацией, компенсировав излишний рост спредов в 2024-м;

спреды же надежных групп адаптировались к рискам на фоне значительно возросших процентных ставок.

Что интересного у конкретных эмитентов

М.Видео

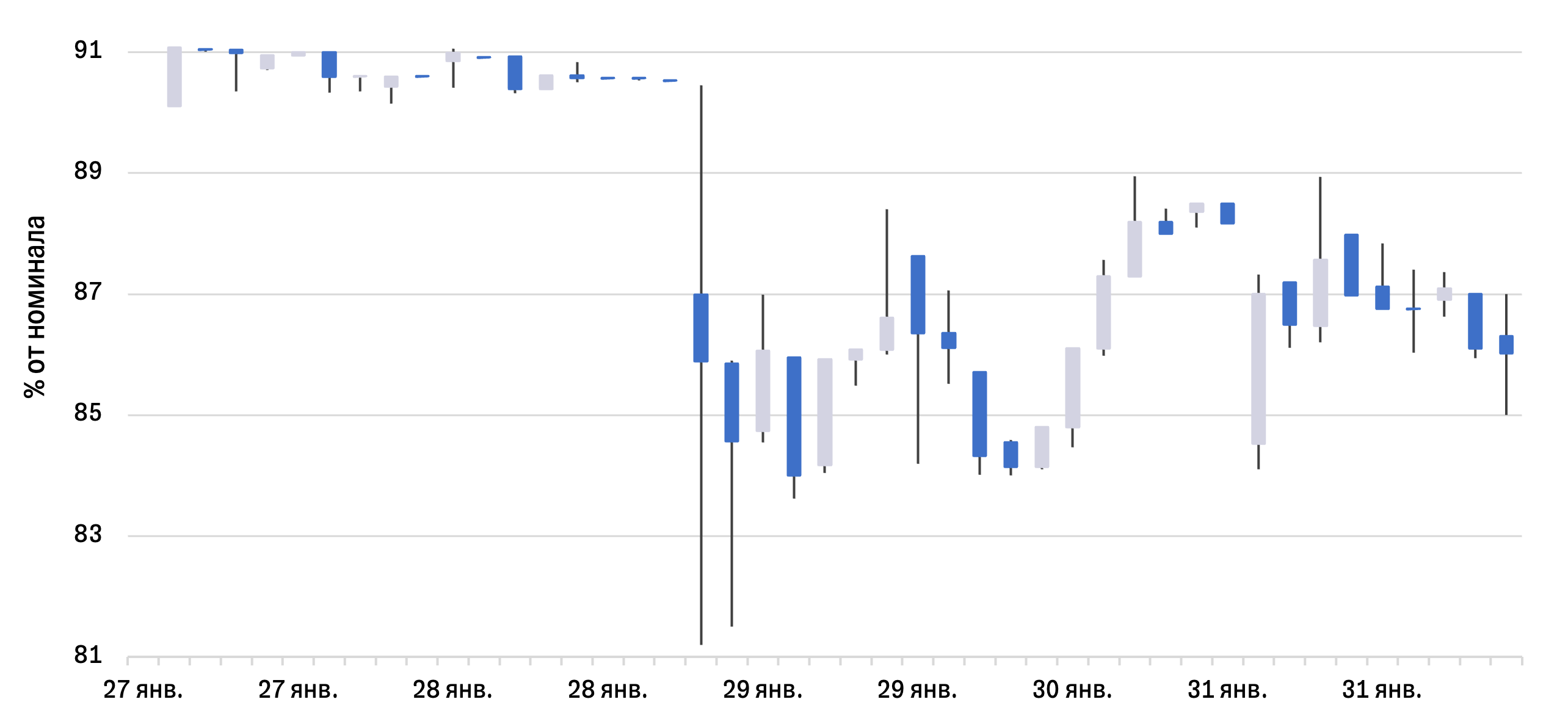

После сообщения от Ведомостей о том, что владельцы М.Видео ищут покупателей компании, стоимость облигаций эмитента начала снижаться. Моментальная реакция рынка объясняется опасениями инвесторов относительно состояния бизнеса. Аналогичная ситуация происходила и с облигациями ГК Самолет на фоне слухов о продаже крупного пакета акций девелопера одним из ключевых акционеров. На наш взгляд, первичная реакция инвесторов носила импульсивный характер, нежели рациональный. Наше предположение подтвердилось: на следующий день цены на облигации М.Видео выросли, полностью отыграв падение. Даже если слухи о продаже ПСБ подтвердятся, сделка будет скорее позитивной с точки зрения улучшения кредитного качества М.Видео.

Динамика четвертого выпуска облигаций М.Видео

Источник: Мосбиржа

Домодедово Фьюэл Фасилитис

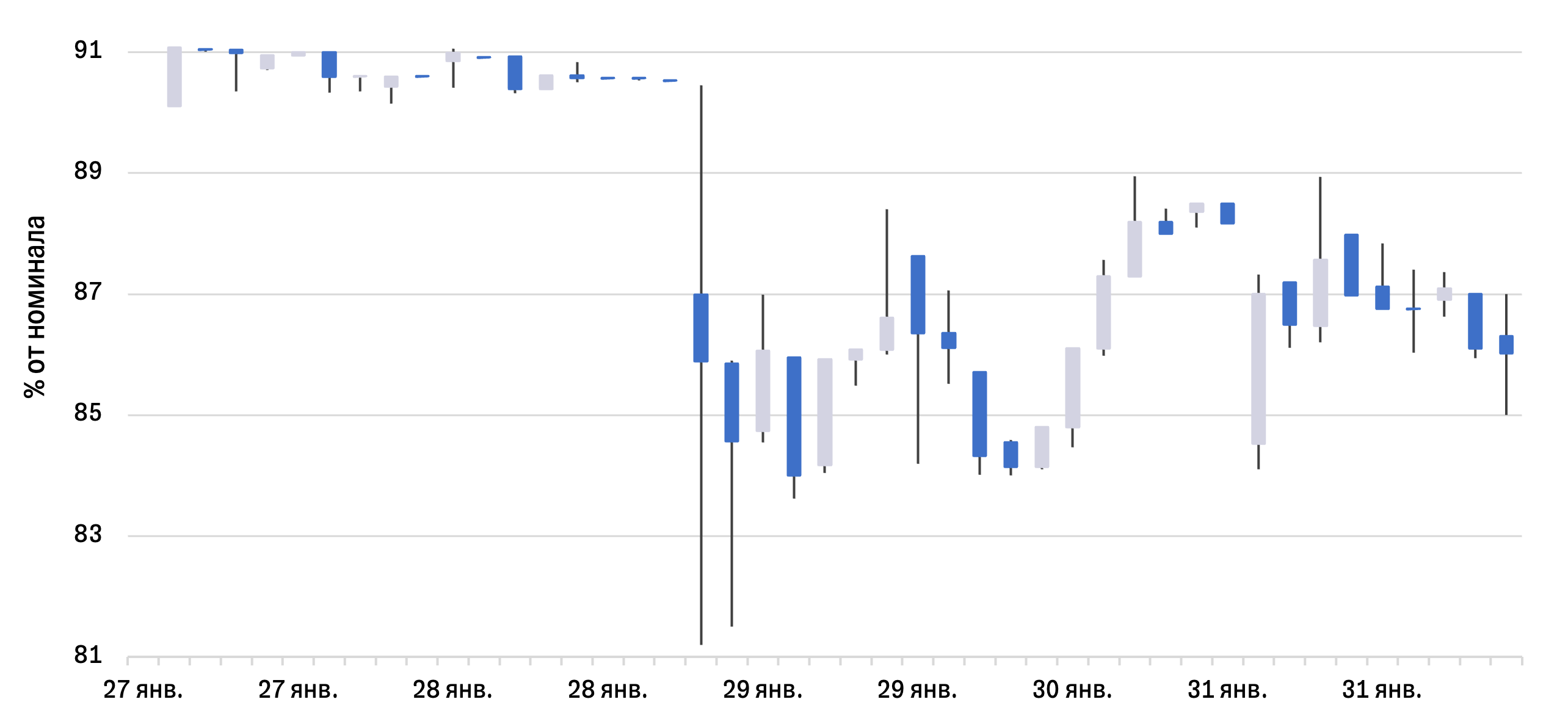

Волатильность в облигациях этого эмитента возросла на фоне подачи иска Генеральной прокуратурой РФ к компаниям группы Домодедово и участникам схемы владения аэропортом, включая его бенефициара Дмитрия Каменщика (согласно материалам судебной картотеки). Мы негативно оценивали перспективы облигаций эмитента еще до этого события и не рекомендовали держать их в портфеле. Это связано с высокой долговой нагрузкой и слабыми финансовыми результатами: бизнес часто генерировал убытки, а процентные расходы группы превосходят операционную прибыль.

Динамика облигаций Домодедово Фьюэл Фасилитис

Источник: Мосбиржа

ГК Самолет

Эмитент объявил новую ставку купона по 11-му выпуску в размере 26%, которая будет действовать после окончания текущего купонного периода 11-го февраля. Таким образом, доходность к следующей put-оферте (11.02.2027) составляет 28,3% годовых — это хороший уровень доходности для среднесрочного выпуска. Однако мы все же рекомендуем предъявить облигации к оферте — прием заявок стартует завтра, 5 февраля. Такая рекомендация связана с высокой неопределенностью относительно перспектив индустрии и эмитента на долгосрочном горизонте ввиду завершения обширной программы льготной ипотеки и высоких ставок в экономике.

Что рекомендуем

За последнюю неделю наша модель, которая ищет недооценку выпусков относительно их рейтинговой группы с сопоставимым сроком обращения, не выявила выпуски, которые мы могли бы рекомендовать для добавления в портфель. Всему виной тренд на сужение кредитных спредов после декабрьского заседания Банка России.

При этом на прошлой неделе мы опубликовали обзор Биннофарм Групп, в котором разобрали кредитное качество эмитента и открыли идею на покупку флоатера Биннофарм Групп 001P-03.

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты. Уведомляем Вас о том, что при приобретении и владении иностранными ценными бумагами вы можете столкнуться с рисками депозитарной инфраструктуры, связанными с геополитической ситуацией.

Весь текст дисклеймера

Mila_Mars

Mila_Mars Krokonosh

Krokonosh

Krokonosh

4 февраля 21:03