Коррекция в ОФЗ ускорилась, даже несмотря на публикацию в среду, 17 сентября, позитивных релизов по инфляционным ожиданиям и недельному приросту ИПЦ. Доходности длинных аукционных бумаг откатились выше 14,5% годовых.

Вчера на Московском финансовом форуме не были оглашены основные аспекты конструкции федерального бюджета на 2025—2028 годы. И это тот случай, когда участники долгового рынка решили, что отсутствие новостей само по себе плохая новость. В условиях неопределенности продолжается разворот гособлигаций в сторону сценария с менее резким снижением ключевой ставки Банком России.

Будем наблюдать, вмешаются ли на следующей неделе потоковые факторы, а именно поступление 197 млрд рублей от погашения и купонных выплат по ОФЗ. Если настроения не улучшатся, то средства будут реинвестированы разве что в короткую часть кривой.

Первичные аукционы

Логичное затишье

Первичный рынок тоже сник, учитывая негативные настроения в сегменте. Размещения новых ОФЗ принесли Минфину 43 млрд рублей выручки — самый скромный результат с 7 мая, когда аукцион в единственной серии 26233 был отменен.

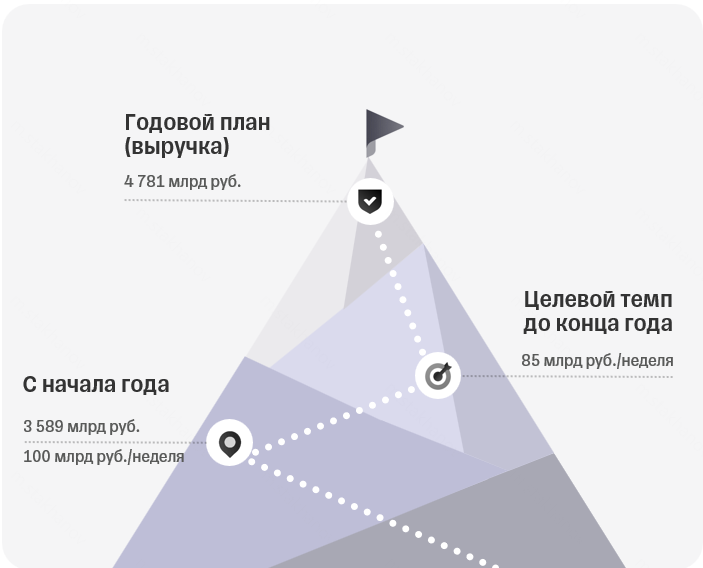

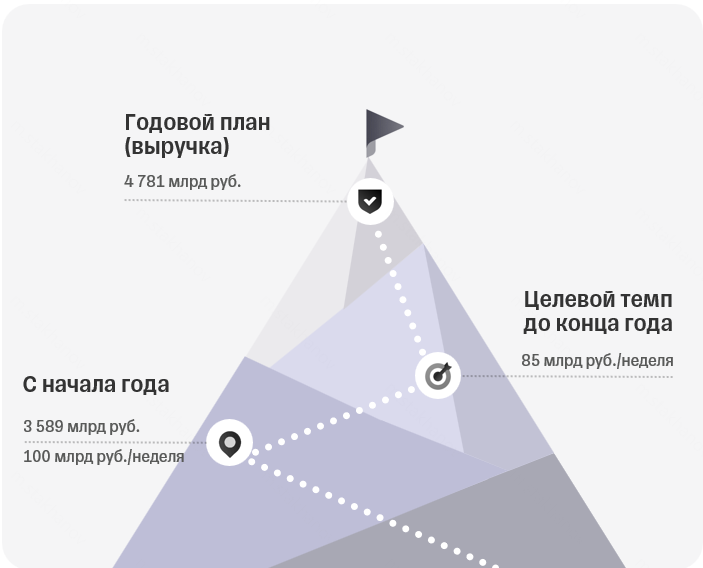

Минфин почти выполнил план по заимствованиям на третий квартал и продолжает идти с опережением текущего годового плана. Напоминаем, что в прошлых публикациях мы уже рассуждали о том, насколько тяжелыми для первичного рынка могут оказаться поправки к бюджету 2025 года.

Торговые идеи. Каков результат?

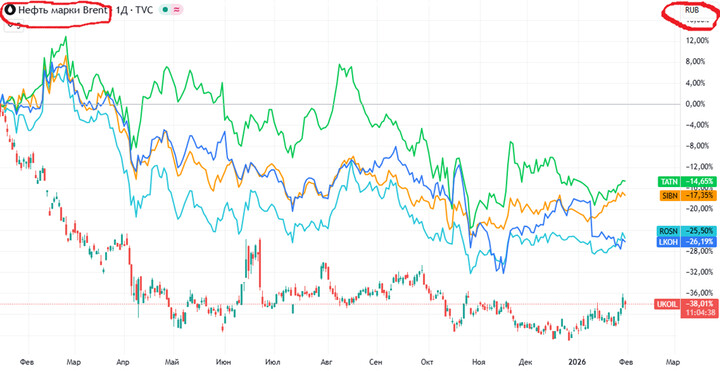

Коррекция в длинных ОФЗ увела доходности к уровням середины июля — то есть к периоду, когда ключевая ставка равнялась 20% годовых.

Однако признаемся: мы пока не спешим открывать дополнительные торговые идеи. Новостной поток по части бюджета еще слишком отрывочен, чтобы понять, каков масштаб вызовов, стоящих перед Минфином, и насколько проинфляционными окажутся меры реагирования.

Макроэкономисты Т-Инвестиций порассуждали в отдельной публикации, какие аспекты наиболее значимы при релизе поправок к федеральному бюджету.

Приложение 1.

Первичные аукционы ОФЗ

Приложение 2.

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты. Уведомляем Вас о том, что при приобретении и владении иностранными ценными бумагами вы можете столкнуться с рисками депозитарной инфраструктуры, связанными с геополитической ситуацией.

Весь текст дисклеймера

Milka1992

19 сентября 17:02