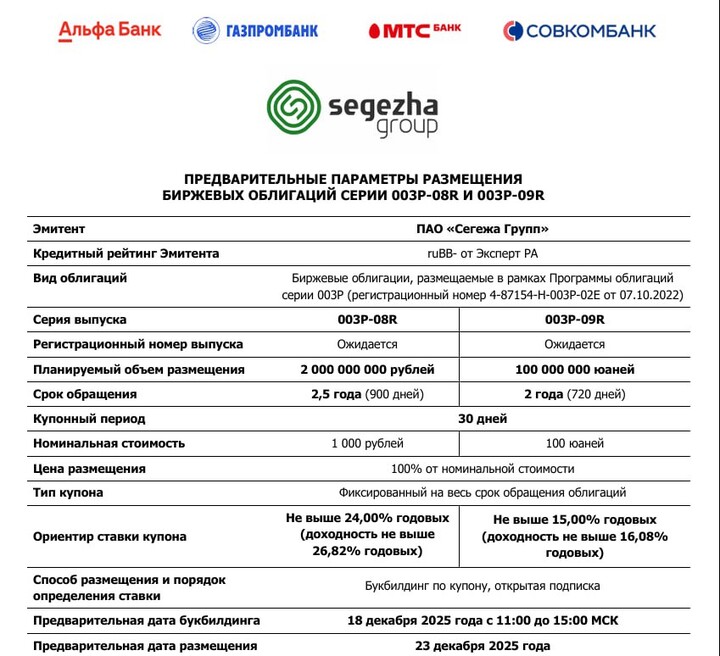

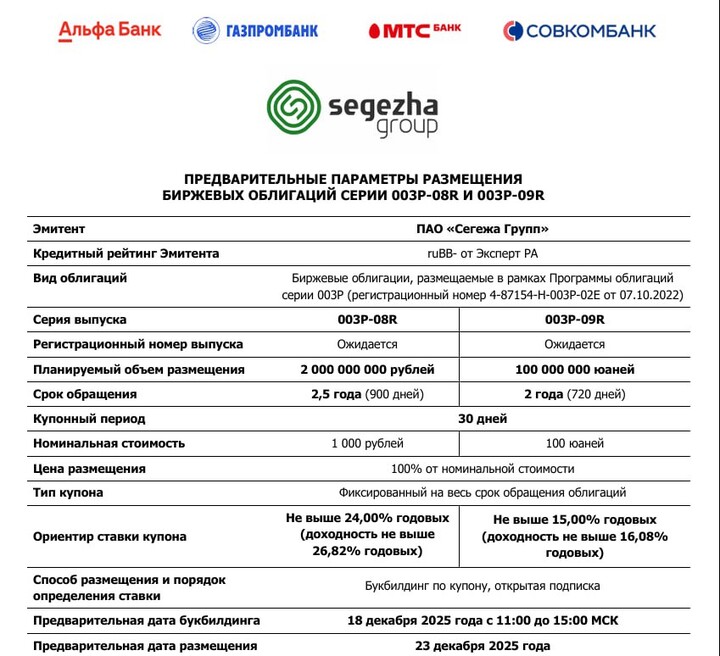

🪓 Новый облигационный выпуск Сегежи #SGZH. Что важно знать?

Я продолжаю изучать интересные варианты на долговом рынке, и в сегодняшнем материале хотел бы обратить внимание на новый выпуск биржевых облигаций от Сегежи в рублях и юанях.

...

igotosochi

igotosochi

#BSPB

#BSPB #TATN

#TATN #LKOH

#LKOH #SBER

#SBER #PHOR

#PHOR #NLMK

#NLMK {$LKOH}

Лукойл, дивдоходность 16%, целевая 9050, потенциал 31%

{$LKOH}

Лукойл, дивдоходность 16%, целевая 9050, потенциал 31%

{$TATN}

Татнефть, дивдоходность 19%,

целевая 850, потенциал 34%

{$TATN}

Татнефть, дивдоходность 19%,

целевая 850, потенциал 34%

{$PLZL}

Полюс, целевая 16200, потенциал 16%

NLMK

НЛМК, дивдоходность 16%, целевая 170, потенциал 26%

T

Т-Технологии, целевая 3500, потенциал 35%

RENI

Ренессанс страхование, целевая 140, потенциал 39%

IRAO

Интер РАО, целевая 5.93, потенциал 58%

aflt

Аэрофлот, целевая 80, потенциал 43%

FLOT

Совкомфлот, целевая 135, потенциал 47%

phor

ФосАгро, дивдоходность 15%, целевая 7750, потенциал 23%

YDEX

Яндекс, целевая 5000, потенциал 32%

DELI

Делимобиль, целевая 280, потенциал 52%

X5 Group

Целевая 3600, потенциал 52%

LENT

Лента, целевая 1400, потенциал 25%

gemc

ЮМГ, дивдоходность 30+%, целевая 900, потенциал 28%

NMTP

НМТП, целевая 11.4, потенциал 34%

{$PLZL}

Полюс, целевая 16200, потенциал 16%

NLMK

НЛМК, дивдоходность 16%, целевая 170, потенциал 26%

T

Т-Технологии, целевая 3500, потенциал 35%

RENI

Ренессанс страхование, целевая 140, потенциал 39%

IRAO

Интер РАО, целевая 5.93, потенциал 58%

aflt

Аэрофлот, целевая 80, потенциал 43%

FLOT

Совкомфлот, целевая 135, потенциал 47%

phor

ФосАгро, дивдоходность 15%, целевая 7750, потенциал 23%

YDEX

Яндекс, целевая 5000, потенциал 32%

DELI

Делимобиль, целевая 280, потенциал 52%

X5 Group

Целевая 3600, потенциал 52%

LENT

Лента, целевая 1400, потенциал 25%

gemc

ЮМГ, дивдоходность 30+%, целевая 900, потенциал 28%

NMTP

НМТП, целевая 11.4, потенциал 34%  fundamentalka

fundamentalka

🪓 Новый облигационный выпуск Сегежи #SGZH. Что важно знать?

Я продолжаю изучать интересные варианты на долговом рынке, и в сегодняшнем материале хотел бы обратить внимание на новый выпуск биржевых облигаций от Сегежи в рублях и юанях.

...

MegaStrategy

MegaStrategy

🎄 Когда рынок отпускает… а ты всё ещё смотришь в стакан 📉

Есть один коварный момент в году. Новостей всё меньше. Объёмы тоньше. В стакане — тишина, как в офисе вечером 30 декабря.

А инвестор всё ещё ждёт «движение».

И вот тут начинается главная интрига: рынок уже ушёл на праздники. А ты — нет.

🕰 Что происходит с рынком под Новый год...

MegaStrategy

MegaStrategy

🔒 КОВЕНАНТЫ: СКРЫТЫЕ ПРАВИЛА ДЛЯ ИНВЕСТОРА 🔑

Иногда облигация выглядит спокойно: купон платят, рейтинг есть, отчётность «нормальная».

А потом — новость.

Без дефолта.

Без просрочки.

Но рынок резко нервничает.

Причина часто одна — ковенанты.

🧩 Что это вообще такое

Ковенанты — это условия, которые эмитент обязан соблюдать, пока у него есть долг....

Dr_Rockter

30 января 12:23