РЯБКОВ: МЫ ПРИБЛИЗИЛИСЬ К РЕШЕНИЮ УКРАИНСКОГО КРИЗИСА, СЕЙЧАС ВСЕ ЗАВИСИТ ОТ ПОЛИТИЧЕСКОЙ ВОЛИ СТОРОН

РЯБКОВ: НА УКРАИНЕ НЕ НАЦЕЛЕНЫ НА ДОГОВОРЕННОСТЬ ПО РЕШЕНИЮ КОНФЛИКТА, ТАМ УДВОИЛИ УСИЛИЯ ЧТОБЫ ЕЕ ТОРПЕДИРОВАТЬ

УКРАИНА РАСПРОСТРАНИЛА ПЛАН УРЕГУЛИРОВАНИЯ, КОТОРЫЙ КАРДИНАЛЬНО ОТЛИЧАЕТСЯ ОТ ТОГО, НАД ЧЕМ ИДЕТ РАБОТА С США - РЯБКОВ

ТЕ, КТО РАССЧИТЫВАЕТ ПОБЕДИТЬ РОССИЮ В ОТКРЫТОМ КОНФЛИКТЕ, ГЛУБОКО ОШИБАЮТСЯ - РЯБКОВ

РФ ОТКРЫТА К КОНТАКТАМ, НО СО СТОРОНЫ ЕВРОПЫ ГОТОВНОСТИ К ЭТОМУ НЕ НАБЛЮДАЕТСЯ - РЯБКОВ

...

Блоги

11 февраля 23:22

Автор:

InvestEra

InvestEra

InvestEra

InvestEra

Поясним особенности этой компании, влияющие на инвестиционную привлекательность.

💹 Компания вышла на IPO в 2016 и сразу же приняла дивидендную политику, обеспечивающую выплаты только по не торгуемым на бирже префам.

🏦 Ухудшение рыночной конъюнктуры в 2020 обвалило выручку на 30%, но хуже всего пришлось на 1-е полугодие, в результате пропустили 2 платежа по банковским кредитам на 3 b₽. В сентябре 2020 рейтинговые агентства пересмотрели кредитный рейтинг с CCC+ до дефолтного C, что и обвалило котировки более чем в 3 раза. Далее были заявления о реструктуризации, рост цен на нефть, но с началом СВО котировки ушли к новым минимумам вместе с рынком.

Почему до сих пор цена ниже уровней IPO?

🚫 Отсутствие дивидендов по обыкновенным акциям лишает инвесторов выгоды от возврата капитала. Дивиденды по префам достаются только ВТБ и банку Траст, которые являлись (ВТБ – является до сих пор) кредиторами РуссНефти

#RNFT. По сути, выплаты – это гарантированный доход банков, а префы – это обеспечение кредитов РуссНефти.

#RNFT. По сути, выплаты – это гарантированный доход банков, а префы – это обеспечение кредитов РуссНефти.📋 Что с финансовыми показателями?

Рентабельность на уровне отрасли (20% EBITDA), но на итоговый результат влияют продажи зарубежных активов и переоценки контракта с ВТБ на выкуп префов. Ослабление рубля приводит к отрицательной переоценке свопа. Нужно помнить, что компания только добывает нефть, и будет уступать в марже нефтяникам с более рентабельными downstream-сегментами.

🔍 Есть вообще драйверы роста?

🔷 Выкуп компанией префов в 2026 по условиям контракта – основной триггер. В этом случае исчезнет необходимость платить по 100 m$ ежегодно банкам и появится потенциал перенаправить потоки в дивиденды по обычкам. Добычу практически не наращивают, переработкой заниматься не собираются – растут денежные средства, их особо некуда тратить, кроме как на сокращение долга.

🔷 Пересмотр дивидендной политики по факту выкупа префов.

Рассчитывать на выкуп в 2026 полностью не стоит, так как опцион, в отличие от фьючерса, не обязывает банки совершить сделку в дату контракта. С другой стороны, исполнение опциона положительно для них: они получат дополнительный капитал и останутся в прибыли, так как стоимость акций (префы одинаковы в цене с обычками) с момента заключения контракта в 2019 упала в 4 раза – идеально для опциона пут.

Итоги

Стагнирующая по добыче компания, платящая дивиденды только 2 банкам, но не минорам. До потенциального выкупа префов еще год и отсутствует уверенность в его исполнении. Поэтому компания – только спекулятивный вариант под общий рост рынка. Но в случае позитивного сценария с выкупом префов и началом выплат дивов по обычке тут будут “иксы”.

99.2 ₽

+1.07%

179

Чтобы оставлять комментарии надо зарегистрироваться

Похожие посты

27 декабря 10:05

Автор:

tradingsharks

tradingsharks

tradingsharks

tradingsharks

🟡 Трамп встретится с Зеленским 28 декабря в 23:00 мск в Палм-Бич, следует из его расписания.

🟡 Трамп считает, что «есть неплохие шансы» договориться о мире на Украине 28 декабря.

«Я думаю, что они хотят это сделать сейчас, и я думаю, что Россия тоже хочет это сделать. Но каждый раз, когда одна сторона хочет это сделать, другая — нет», — сказал Трамп в разговоре с New York Post.

...

29

27 декабря 11:28

Автор:

Pavel_Akulov

Pavel_Akulov

Pavel_Akulov

Pavel_Akulov

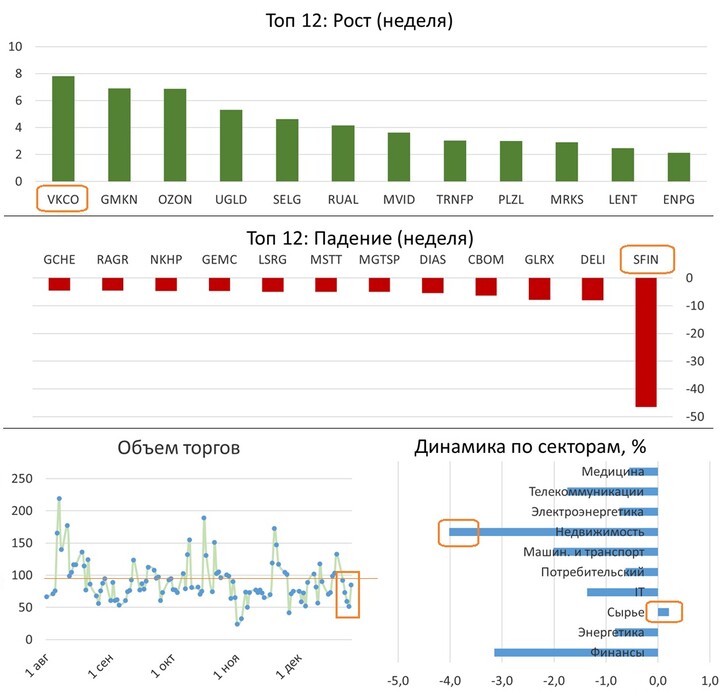

На рынке идет подготовка к Новому году - активность падает, инвесторы готовят портфели к длинным праздникам. До пятницы постепенно снижалась активность, а в пятницу снова стали отыгрывать мирные переговоры. В итоге Индекс ММВБ (основная сессия) #IMOEXF закрылся выше отметки 2750 и показал небольшой плюс за неделю:

...

25

TypaH4okc

12 февраля 09:02