🔗 Мечел – ставит новые рекорды по убыткам

Одна из самых проблемных компаний фондового рынка ожидаемо слабо отчиталась по МСФО за H1 2025:

🔹 Выручка — 152 млрд ₽ (-26% г/г)

🔹 EBITDA — 6 млрд ₽ (-83% г/г)

🔹 Чистый убыток — 40 млрд ₽ (×2,5 г/г)

🔹 Реализация коксующегося угля — 1,7 млн т (-15% г/г)

🔹 Реализация энергетического угля — 1,4 млн т (-21% г/г)

🔹 Реализация проката — 1,2 млн т (-8% г/г)

Металлургический сегмент

Это единственный прибыльный сегмент. Снижение спроса со стороны строительного сектора было частично компенсировано увеличением объемов реализации арматуры и прочего проката благодаря завершению ремонтных работ на ЧМК.

Однако цены и объемы реализации большинства видов продукции снизились на 5–40% г/г. В итоге падение выручки и прибыли оказалось неизбежным.

Угольный сегмент

В угольном сегменте ситуация крайне тяжёлая. Уголь продолжает дешеветь, избыток предложения растёт, рентабельность экспортных перевозок остаётся крайне низкой.

Компания снизила добычу на 28% г/г и даже приостановила производство наименее рентабельных марок. Но это не помогло: сегмент остался убыточным уже на операционном уровне.

Дополнительная проблема — обесценение активов из-за неблагоприятной конъюнктуры рынка, что ещё сильнее увеличивает убытки.

Что с долгом?

С начала года долг сократился всего на 3% — и то за счёт укрепления рубля. Компания продолжает сдвигать сроки погашений вправо — это единственный выход.

Финансовые расходы составили 27 млрд ₽ (+33% г/г), что почти равно 20% выручки.

Перспективы

Мы уже отмечали, что ждать скорого выхода Мечела

#MTLR

#MTLR из кризиса не стоит. Государство подключилось к поддержке отрасли, поэтому банкротство маловероятно. Но выйти из убытков будет крайне сложно.

Даже ставка ЦБ на уровне 10–12% не вернёт компанию к прибыли. В добывающем сегменте решающим фактором остаются не процентные ставки, а рыночные цены. А позитивных прогнозов по угольной отрасли пока нет.

Использовать

#MTLR

#MTLRP можно только как агрессивную спекуляцию на снижении ставки и завершении СВО (тогда бумага будет расти вместе с рынком).

Другого угольщика — Распадскую

#RASP

#RASP — также можно рассматривать для спекулятивной игры на мирных переговорах. Баланс у неё лучше, но из-за цен компания тоже убыточна.

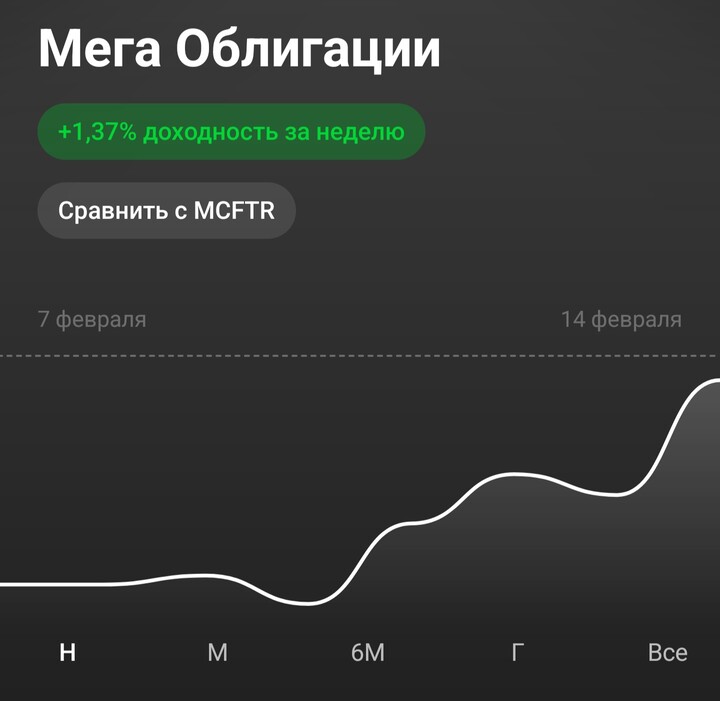

MAX

MAX